Das Kürzel ESG ist inzwischen nicht mehr wegzudenken.

Das Kürzel ESG ist aus den globalen Investmentprozessen inzwischen nicht mehr wegzudenken. Hinter diesen drei Buchstaben verbergen sich die Themenkomplexe Umwelt (Environment), Soziales (Social) und Aufsichtsstrukturen (Governance). Hier gilt verknappt gesagt die Devise, dass sich Unternehmen in ihrer Geschäftspolitik sowohl gegenüber Umwelt und Gesellschaft als auch gegenüber den eigenen Mitarbeitern fair, bewusst und ressourcenschonend verhalten sollen und das Ganze mit einer entsprechenden Transparenz.

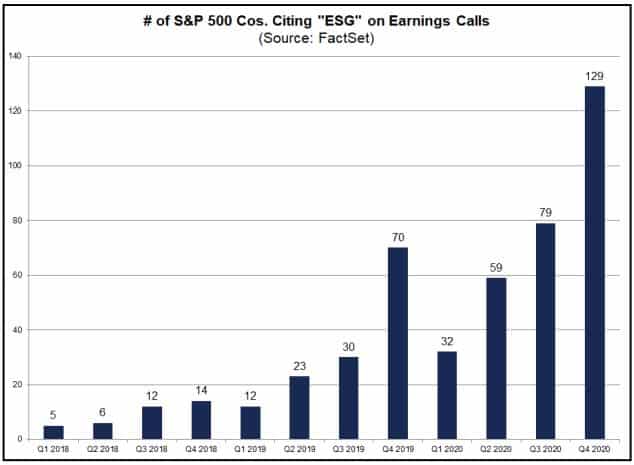

Das ist natürlich jetzt äußerst verkürzt wiedergegeben, bildet allerdings schon die eine oder andere Leitplanke. Hier im Alpha Strategie hatten wir das Thema schon ausführlicher besprochen und darauf aufbauend auch schon ein gesondertes Musterportfolio aufgelegt. Dieses ist inzwischen schon über ein Jahr alt und wenn wir uns das Marktumfeld anschauen, waren wir damit keine Minute zu früh. Denn immer mehr Unternehmen verweisen auch in ihrer eigenen Kapitalmarkt-Kommunikation und in ihrer Strategiefindung eben auf solche ESG-Kriterien. Dazu passt eine Statistik:

Denn in der Berichtsaison zum Abschlussquartal 2020 hatten beispielsweise aus dem S&P 500 ganze 129 Firmen bei ihren Ergebnissen Bezug genommen auf ESG, so viel wie noch nie bisher. Besonders stark vertreten dabei Industrieunternehmen, Finanzfirmen, Versorger und Energie. Das kommt nicht von ungefähr:

Natürlich wissen auch die Unternehmen, dass immer mehr institutionelle

Investoren entsprechende ESG-Anlagestrategien formulieren und umsetzen. Wie wir damals zur Aufsetzung unseres Musterportfolios gezeigt hatten, sind die ESGAbgrenzungen in wichtigen globalen Indices zwar noch relativ schwach. So bringt es der MSCI Word derzeit auf 1.585 Index-Mitglieder. Der dazugehörige ESG-Index umfasst

1.493 Firmen.

Dennoch: Mit ESG-Argumenten lassen sich inzwischen auch gut Emissionen, insbesondere auch im Anleihenbereich, unterbringen. Wie beispielsweise die österreichische Raiffeisen Research gezählt hat, sind im bisherigen Jahresverlauf mit ESG-Bezug vor allem supranationale Emittenten, Staaten und Agenturen unterwegs. Aber eben auch etliche Banken, Versorger und Energie-Unternehmen heften sich inzwischen dieses Label an. In den anderen Branchen ist ESG dagegen momentan augenscheinlich noch kein großes Thema, doch auch das wird sich ändern.

Fazit: ESG wird immer mehr neben fundamentalen Analysen zum Investment-Kriterium. Das müssen und sollen Anleger einkalkulieren, da dies auch die zukünftigen Liquidiäts- und Anlageströme beeinflussen wird.