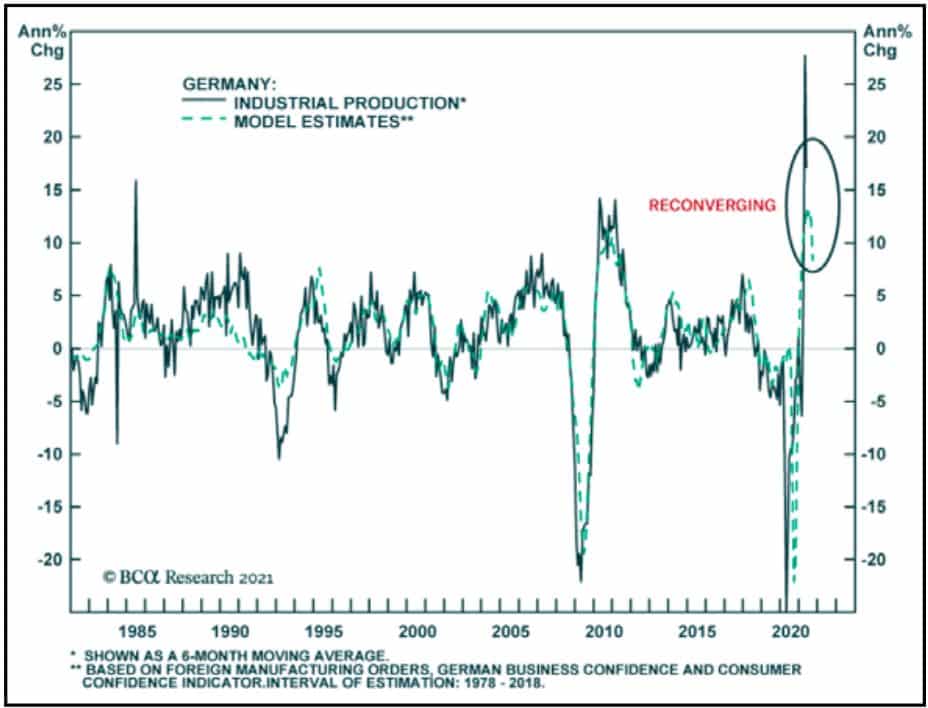

Die Industrieproduktion in Deutschland ist im Mai den zweiten Monat in Folge geschrumpft. Obwohl sie die Markterwartungen von 0,5% unterschritten hat, sind diese Ergebnisse angesichts des Erholungstempos der letzten Monate eher weniger überraschend. Dieser laue Ausblick für die deutsche Industrieproduktion deckt sich mit unserer Einschätzung, die für die kommenden Sommermonate einen Höhepunkt des globalen Wachstums und eine Wachstumsflaute in Europa erwartet.

Aus der Anlageperspektive schafft diese Dynamik kurzfristig ein ungünstiges Umfeld für zyklische europäische Aktien insgesamt und damit die Rechtfertigung für die aktuellen Turbulenzen. Im Kern sind es Probleme der Lieferketten, die auf die Unternehmenserlöse des zweiten Halbjahrs drücken, allen voran in der Autobranche. Den DAX kostete das bislang gute 3%.

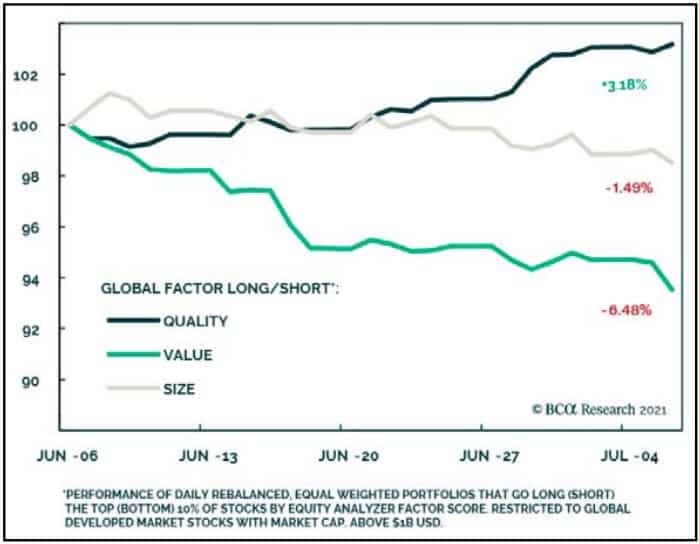

Wie kürzlich von den US-Aktienstrategen von BCA Research hervorgehoben wurde, haben wir eine mittel- bis kurzfristige Rotation aus zyklischen Sektoren, insbesondere aus der Grundstoffindustrie, in Wachstumssektoren wie die Informationstechnologie gesehen.

Dies geschah auch im Einklang mit einem stetigen Rückgang der Renditen 10-jähriger US-Staatsanleihen seit Beginn des zweiten Quartals 2021. Zykliker (Value) verloren, die „Qualitätstitel“, die eher in der „Growth“-Ecke zu verorten sind, legten nach einem schlechten ersten Quartal wieder zu. Interessant auch der Aspekt der Marktkapitalisierung: Hier gab es auch bei den großen Titeln am Ende keinen Gewinn.

Angesichts des Booms nach der Corona-Krise ist in der US-Notenbank Fed eine Debatte über ein künftiges Herunterfahren der Konjunkturhilfen in Gang gekommen. Die Währungshüter halten es im Sinne „einer umsichtigen Planung“ für wichtig, sich dafür gut zu positionieren, wie aus den Protokollen der Zinssitzung vom Juni hervorgeht. Dies gelte beispielsweise für den Fall, dass sich die Fed den Zielen des Programms schneller nähern sollte als gedacht.

Die US-Notenbank unterstützt die von der Corona-Krise getroffene Wirtschaft mit dem Ankauf von Staatsanleihen und Hypothekenpapieren (MBS) in Höhe von monatlich 120 Mrd. USD. Sie will daran so lange festhalten, bis substanzielle Fortschritte bei der Preisstabilität und der Arbeitslosigkeit erreicht sind.

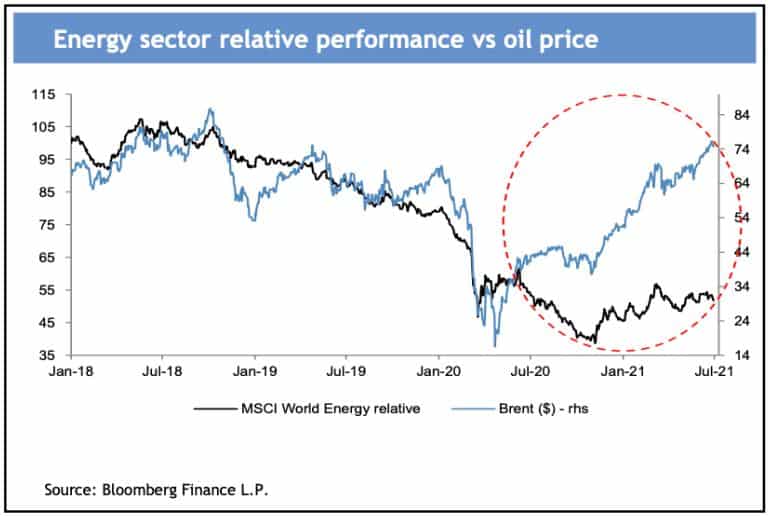

Auch die geplatzten Verhandlungen der großen Öl-Exportstaaten über die künftige Förderpolitik und wie es mit dem Ölpreis weitergehen wird, sorgten am Ende für Kursverluste bei den Ölaktien. Sollte die „Opec+“, zu der neben den Mitgliedern des Exportkartells weitere Förderländer wie Russland gehören, an ihren bisherigen Quoten festhalten, müsste aber eigentlich mit einer Verschärfung des Angebotsengpasses und steigenden Preisen gerechnet werden. Offensichtlich geht der Markt im Augenblick von einer Aufgabe der gesamten Vereinbarung aus dem letzten Jahr aus.

Dann würde jeder Staat so viel Öl auf den Markt werfen, wie er möchte. Nach dem Preisrutsch vom Dienstag verteuerte sich die US-Sorte WTI zunächst auf 74,86 USD je Barrel (159 Liter). Bis heute rutschte der Preis weiter auf 71,5 USD ab. Nun muss man im Hinblick auf die Aktien des Energiesektors allerdings konstatieren, dass diese den Ölpreisanstieg schon seit dem letzten Sommer nur unterproportional mitmachten, obwohl die Korrelation im Abwärtstrend relativ ausgeprägt war.

Anders bei Kupfer. Hier hatten die Branchenvertreter weitestgehend den Aufwärtstrend des Metalls abgebildet. Wie schon in der letzten Ausgabe erwähnt, müssen Sie hier am Ball bleiben und die Entwicklung der Rohstoffpreise genauestens verfolgen. Eine schnelle Stabilisierung – gerade beim Öl – wäre ein positives Zeichen.

Für die in den USA notierten Aktien chinesischer Firmen (vgl. letzte Ausgabe) ging es dagegen erneut abwärts. Ausgangspunkt war das IPO des chinesischen Uber-Rivalen Didi. In dessen Nachgang hatte die Regierung in Peking wegen angeblich illegal gesammelter Nutzerdaten die App des Fahrdienst-Vermittlers für den neuen Download gesperrt. Die chinesischen Aufsichtsbehörden haben damit ihre Autorität gegenüber der einheimischen Ride-Hailing-Erfolgsgeschichte (Ticker: DIDI) geltend gemacht – wenige Tage, nachdem das Unternehmen bei einem Börsengang mit American Depository Receipts (ADRs) 4,4 Mrd. USD eingenommen hatte.

Die Aktie verlor 20 bis 25% ihres Wertes im Handel am Dienstagmorgen in New York, während die Investoren die Nachricht verdauten. Zwei andere App-basierte chinesische Unternehmen, die im Juni ADRs notierten, Full Truck Alliance (Börsenkürzel: YMM) und Kanzhun (Börsenkürzel: BZ), stehen ebenfalls vor einer Überprüfung der Cybersicherheit und erlitten zweistellige Rückgänge in der Aktion am Dienstagmorgen.

Die neuen Regeln zielen besonders auf „Datensicherheit, grenzüberschreitenden Datenfluss und die Verwaltung vertraulicher Informationen“, wie am Mittwoch aus einem Dokument des Staatsrates in Peking hervorging. Hintergrund ist unter anderem die Sorge der Regierung, dass im Ausland gehandelte chinesische Unternehmen von den dortigen Behörden gezwungen werden könnten, ihre wachsenden Datenmengen zur Verfügung zu stellen. Die neuen Vorschriften sollen die Vertraulichkeit und die Verantwortung für die Sicherheit von Informationen für im Ausland gehandelte Unternehmen besser regeln, heißt es in dem Dokument.

Der Vorfall unterstreicht, dass das harte Vorgehen der chinesischen Behörden gegen inländische Unternehmen der New Economy nicht neu ist und eindeutig noch nicht vorbei ist. US-Investoren werden die Risiken des Besitzes von ADRs in einer Zeit abwägen müssen, in der die

Spannungen zwischen Peking und Washington wieder zunehmen. Alle globalen Investoren müssen ihrerseits die Verlockungen des riesigen chinesischen Marktes mit dem latenten Risiko

abschätzen, dass die Behörden die Unternehmensaussichten mit einem Federstrich durch die Auferlegung von Regulierungsauflagen wesentlich verändern können.

Wir glauben aber nicht an russische Verhältnisse, wo die politische Situation der Grund für die niedrige Bewertung des heimischen Aktienmarkts ist. Außerdem brummten die Behörden Didi und anderen Unternehmen wie dem Amazon-Konkurrenten Alibaba Strafen auf, weil sie Übernahmepläne nicht zur Genehmigung vorgelegt hätten.

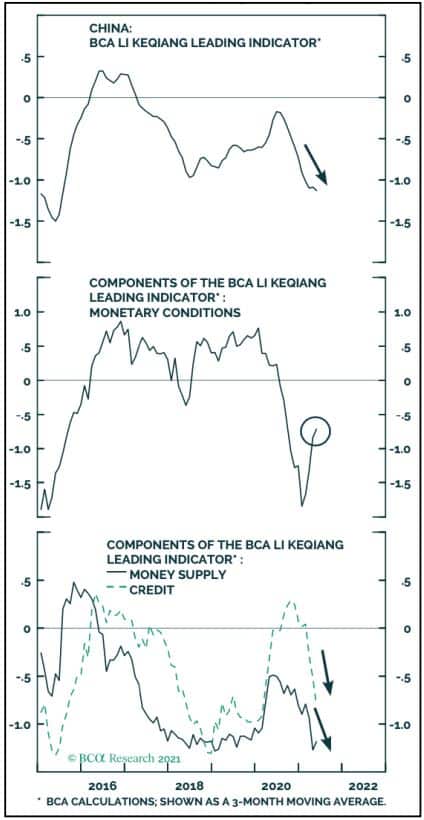

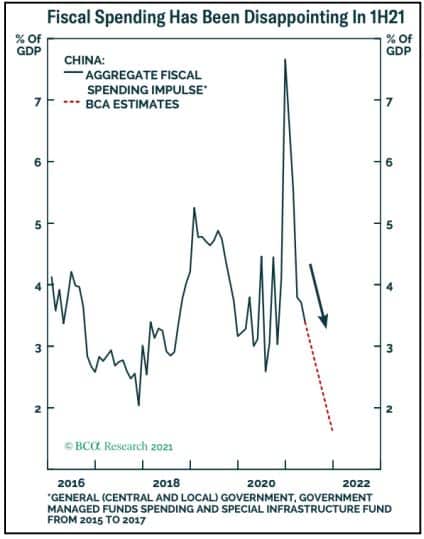

Eine Reihe von Frühindikatoren hinsichtlich der Veränderungsrate von Geldmenge und Kreditnachfrage deuten auf eine weitere Abschwächung des chinesischen Wachstums hin. Hier könnte die Notenbank kurzfristig eingreifen. Aber nicht nur das: Es zeigt sich auch, dass die Summe fiskalischer Ausgaben sich immer weniger positiv verändert. Damit könnte auch der erwartete Anstieg in den Ausgaben für Infrastruktur-Investitionen ausfallen.

Zurück nach Europa: Die Europäische Kommission geht in der Eurozone von einem Wachstum von 4,8% in diesem Jahr aus. Im Vergleich zu früheren Prognosen erhöhte sich die Erwartung damit um 0,6 Prozentpunkte für die EU und 0,5 Prozentpunkte für die Eurozone. Im kommenden Jahr wird ein Wachstum von 4,5% für beide prognostiziert. Für Deutschland kommt es laut der Einschätzung dieses Jahr zu einem Wachstum der Wirtschaftsleistung (BIP) von 3,6% und 2022 zu 4,7% Steigerung. Die Wirtschaft werde so schnell wie seit Jahrzehnten nicht mehr wachsen, sagte EU-Wirtschaftskommissar Paolo Gentiloni.

Dies wird unter anderem auf die voranschreitenden Impfungen sowie eine effektive Corona Eindämmungsstrategie zurückgeführt, die eine Wiederöffnung der Wirtschaft erlaubt hätten. Die stärksten Wachstumsraten werden dem Bericht zufolge in diesem Jahr in Rumänien (7,4%) und Irland (7,2%) erwartet. Kommendes Jahr sind die Prognosen vor allem für Spanien (6,3%) und Griechenland (6,0%) günstig. Die Wirtschaftsleistung der Tourismusländer war aber auch im Krisenjahr 2020 mit minus 10,8% in Spanien und minus 8,2% in Griechenland im EU-Vergleich überdurchschnittlich stark geschrumpft.

Risiken durch die neuen Virusvarianten unterstreichen die Bedeutung, die Impfkampagnen weiter zu beschleunigen, hieß es. Der private Konsum und private Investitionen seien Haupttreiber des Wachstums, unterstützt durch mehr Beschäftigung dank der voraussichtlichen wirtschaftlichen Erholung. EU-Vizekommissionschef Valdis Dombrovskis bezeichnete die Prognose als ermutigend und führte die optimistische Vorhersage auch auf richtige politische Entscheidungen zur richtigen Zeit zurück.

In dem Bericht wird zudem eine Inflation von 2,2% erwartet, was 0,3 Prozentpunkte mehr als in der vergangenen Prognose waren. Nächstes Jahr könnte die Teuerungsrate mit 1,6% deutlich niedriger ausfallen. Die Europäische Zentralbank (EZB) peilt beim Ziel der Preisstabilität eine Inflationsrate von mittelfristig knapp 2% an. So sollen stabile Preise gewährleistet werden. Für Deutschland wird von 2,8% Inflation in diesem und 1,6% im kommenden Jahr ausgegangen.

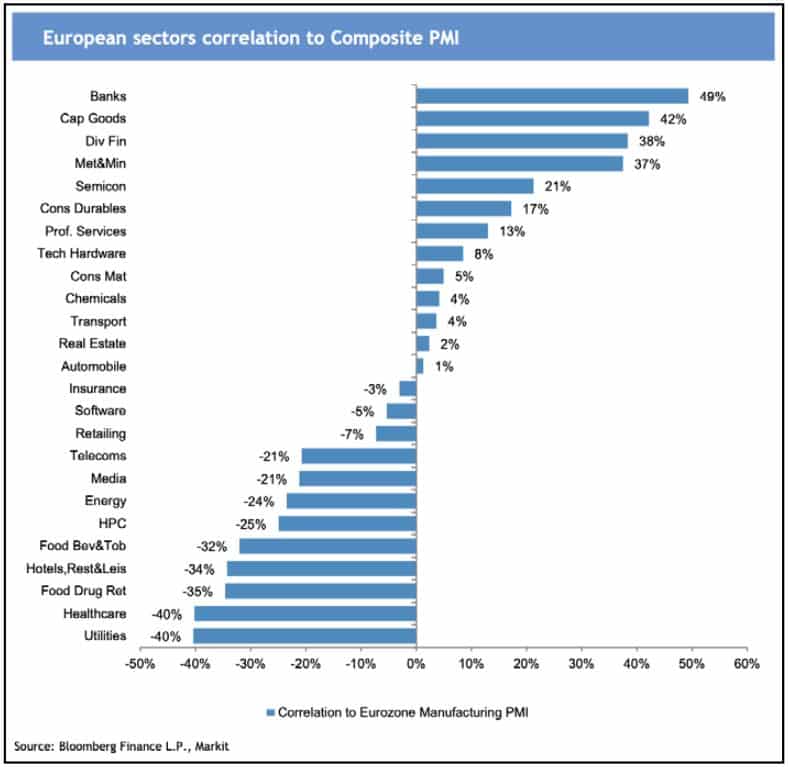

Für das laufende Jahr halten wir weiterhin an einer risikofreudigen Sektor- und Stilallokation mit einer Neigung zu Finanzwerten, zyklischen Werten und Value auf Kosten von defensiven und wachstumsstarken Werten fest, auch wenn es in den vergangenen Wochen eher frustrierend war, diese Papiere im Depot zu haben. Die derzeitige Renaissance der defensiven Werte dürfte lediglich taktischer Natur sein und geht im Kontext mit wieder fallenden Anleiherenditen einher. Diese bessere Positionierung bei defensiven Werten, insbesondere bei Gütern des täglichen Bedarfs (Staples), Immobilien, Healthcare und Tech dürfte jedoch nicht mehr lange anhalten. Sobald die anhaltende Erholung der Konjunktur sich wieder beschleunigt, dürfte es auch zu einem erneuten Anstieg der Renditen kommen.

Für Banken sind steigende Renditen und die Versteilerung der Zinskurve ein wichtiger Ertragsfaktor. Sie sehen mit einem Kurs-Gewinn-Verhältnis von 0,7 immer noch sehr günstig aus, ihre Bilanzen sind dieses Mal widerstandsfähig, es besteht kein Verwässerungsgefahr durch Kapitalerhöhungen, die Dividenden könnten wieder eingeführt werden und die Gewinne steigen. Europäische Banken haben außerdem die höchste positive Korrelation zu Veränderungen im Einkaufsmanagerindex (PMI).

Der Handel mit Konsumgütern wird wieder anziehen, nachdem er seit März ins Stocken geraten ist. In Bezug auf die Sektorausrichtung sollte der Handel u.a. Luft- und Raumfahrt, Fluggesellschaften, Hotels, Restaurants und Freizeit, Getränke, Transportinfrastruktur und Multilinien-Einzelhandel bevorzugen. Bei den Rohstofftiteln gab es im 2. Quartal mehrheitlich Verluste, sodass sich nun langsam neue Kaufgelegenheiten auftun.