Von Dr. Bert Flossbach, Gründer und Vorstand der Flossbach und Storch AG in Köln

Covid-19 hat die Kapitalmärkte im Griff, weiterhin. Gibt es möglicherweise ein Drehbuch für die Krise, bezogen auf den Verlauf und ihre langfristigen Auswirkungen auf die Kapitalmärkte? Irgendwelche Anhaltspunkte als Blaupause, möglicherweise aus der Finanzkrise 2008/09? Leider ist das nicht so einfach.

Schauen wir zunächst zurück. Die Zeit seit Jahresanfang lässt sich grob in vier Phasen unterteilen: Phase 1 markiert die Zeit bis zum 21.2., einem Freitag. Der MSCI Welt Aktienindex, nehmen wir ihn an dieser Stelle als Referenz für den Gesamtmarkt, notiert bis dahin rund sieben Prozent im Plus, trotz der wachsenden Corona-Sorgen. An jenem Freitag werden dann die ersten Todesfälle in Italien vermeldet. Uns dämmert, dass Covid-19 und seine wirtschaftlichen Folgen nicht auf Asien begrenzt bleiben, sondern auch den Rest der Welt, allen voran Europa hart treffen könnte. Wir haben daraufhin in den Fonds Teile unseres Aktienanteils gegen Kursverluste abgesichert und das Sicherungsnetz in den folgenden Wochen noch enger gezogen.

Phase 2 (24.2.-23.3.) lässt sich als Corona-Crash beschreiben. In dieser Zeit verliert der MSCI Welt, in Euro gerechnet, im Vergleich zum Jahresbeginn rund 30 Prozent an Wert. Mithilfe der Absicherungen lässt sich der scharfe Rücksetzer an den Kapitalmärkten relativ gut abfedern. Wir haben die Rücksetzer zudem genutzt, um selektiv Beteiligungen auf- bzw. auszubauen.

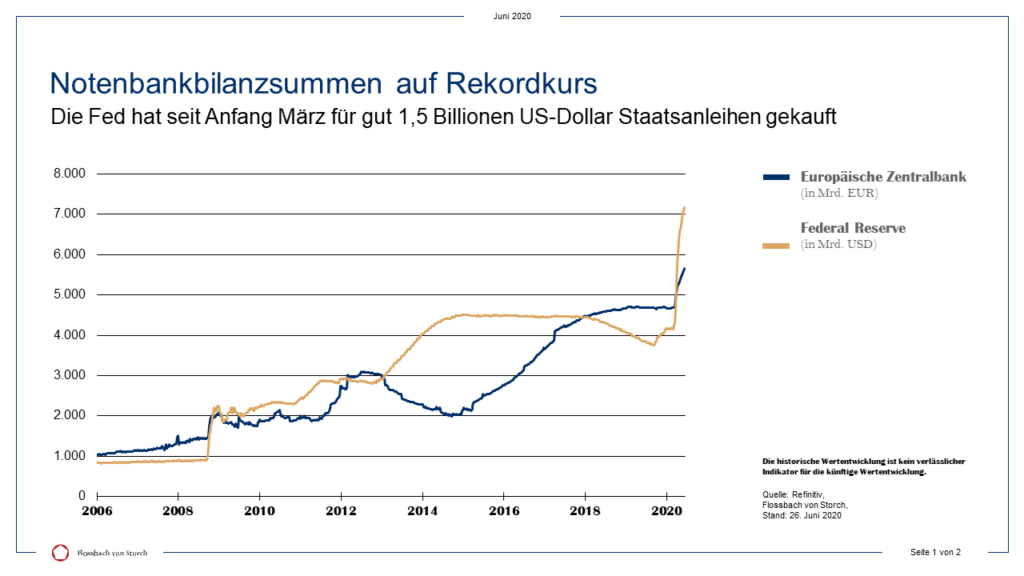

Phase 3 beginnt mit dem 23. März, vermutlich einem der bedeutsamsten Tage in dieser Krise, zumindest bezogen auf die Kapitalmärkte. Der Tag, an dem die US-Notenbank Federal Reserve „all in“ geht und mit ihrem neuerlichen Anleihekaufprogramm ein unlimitiertes Beistandsversprechen abgibt (vgl. Grafik). Mit diesem Versprechen startet die Erholung an den Börsen. Eine solche Erholungsphase ist nach so heftigen Rücksetzern keine Seltenheit, sondern eher ein halbwegs verlässliches Muster. Wir haben in dieser Phase unsere Absicherung etwas zurückgefahren. Phase 3 endet mit dem 15.5.

Phase 4 lässt sich mit dem Begriff „Rally“ überschreiben. Der Dax beispielsweise klettert am 18.5. um rund sechs Prozent und damit wieder über die Marke von 11.000 Punkten. Gefragt sind allen voran die konjunkturabhängigen Titel: Banken, Fluggesellschaften oder Ölkonzerne. Eine solche Bewegung haben wir uns – zu diesem Zeitpunkt – nicht vorstellen können. Wie nachhaltig sie ist, wird abzuwarten sein. Unsere Teilabsicherung kostet in dieser Phase Rendite; außerdem kommt Gegenwind von der Währungsseite, da der US-Dollar schwächelt. Beides zusammen belastet die Wertentwicklung, zumindest temporär.

Wir haben die Bruttoaktienquote in den Portfolios zuletzt angehoben, während wir Absicherungen weiter reduziert haben. Entscheidend für uns ist die Qualität der Unternehmen, in die wir investieren. Das war es schon immer, gilt in Zeiten von Covid-19 aber umso mehr. Wir definieren Qualität als eine Mischung aus dem Wachstumspotenzial eines Unternehmens und dessen „Immunsystem“. Letzteres machen im Wesentlichen zwei Komponenten aus: die Widerstandsfähigkeit der Erträge und die Qualität der Bilanz. Etwa ein Drittel der Unternehmen, an denen wir beteiligt sind, haben keine Schulden. Zum Vergleich: Bei den 30 Dax-Mitgliedern trifft das auf gerade einmal zwei Konzerne zu. Weitere rund 50 Prozent „unserer“ Unternehmen haben nur sehr niedrige Schulden. Wobei das allein natürlich nicht ausreicht: Wenn die Erträge nicht widerstandsfähig genug sind, können auch wenig Schulden zu viel sein.

Selbst wenn eine „Zweite Welle“ käme, erscheint es aus heutiger Sicht unwahrscheinlich, dass die dann zu treffenden Maßnahmen ein ähnliches Ausmaß hätten wie die bislang verfügten. Massive Einschränkung wie einen flächendeckenden Lockdown dürfte es unseres Erachtens nicht mehr geben, auch nicht in China. Das gewonnene Wissen über das Virus, die Ansteckungsmöglichkeiten und die Mortalität, dürften helfen, um künftig gezielter vorzugehen, selbst wenn noch kein Impfstoff gefunden ist.

Ohne die Entwicklung des Infektionsgeschehens vorhersagen zu wollen, konzentrieren wir uns auf die langfristigen Auswirkungen der Pandemie als Basis unserer Anlagestrategie: Den Trend zu mehr Digitalisierung, die ansteigende Verschuldung insbesondere der öffentlichen Haushalte und die Verfestigung des Nullzinsumfelds. Durch die gigantischen Rettungspakte vieler Staaten, allen voran der USA, und die nahezu grenzenlose Bereitschaft der Notenbanken, diese zu finanzieren, scheint die Gefahr eines Rückschlags der Aktienmärkte auf die Tiefststände von März u.E. als unwahrscheinlich.

So oder so: Langfristig kommen Investoren unseres Erachtens nicht um erstklassige liquide Sachwerte herum, allen voran Aktien sehr guter Unternehmen.

GLOSSAR

Aktie

Wertpapier, das einen Anteil am Grundkapital einer Aktiengesellschaft (AG) und die damit verbundenen Rechte und Pflichten verbrieft. Der Inhaber einer Aktie – der Aktionär – ist Miteigentümer der Aktiengesellschaft. Er haftet in Höhe seines Kapitalanteils.

Anleihe

Wertpapier, mit dem der Herausgeber einen Kredit am Kapitalmarkt aufnehmen kann. Anleihen werden auch Bonds genannt, können in unterschiedlichen Währungen begeben werden und unterschiedliche Laufzeiten und Verzinsungen haben.

DAX

Der DAX ist der bedeutendste deutsche Aktienindex. Er misst die Wertentwicklung der 30 größten und liquidesten Unternehmen des deutschen Aktienmarktes und repräsentiert rund 80 Prozent der Marktkapitalisierung börsennotierter Aktiengesellschaften in Deutschland.

Dividende

Ausgeschüttete Gewinne eines Unternehmens an seine Aktionäre.

Europäische Zentralbank (EZB)

Notenbank der Eurozone und in dieser Funktion verantwortlich für die Geld- und Währungspolitik innerhalb der Eurozone.

Federal Reserve (Fed)

Notenbank der USA und in dieser Funktion verantwortlich für die Geld- und Währungspolitik in den USA.

MSCI Welt-Index

Der Aktienindex MSCI World bildet die Entwicklung an den Börsen der Industrieländer ab. Basis sind mehr als 1600 Aktien aus 23 Ländern.

Rally

Phase, in der Kurse schnell und stark steigen.

RECHTLICHER HINWEIS

Dieses Dokument dient unter anderem als Werbemitteilung.

Die in diesem Dokument enthaltenen Informationen und zum Ausdruck gebrachten Meinungen geben die Einschätzungen von Flossbach von Storch zum Zeitpunkt der Veröffentlichung wieder und können sich jederzeit ohne vorherige Ankündigung ändern. Angaben zu in die Zukunft gerichteten Aussagen spiegeln die Ansicht und Zukunftserwartung von Flossbach von Storch wider. Dennoch können die tatsächlichen Entwicklungen und Ergebnisse erheblich von den Erwartungen abweichen. Alle Angaben wurden mit Sorgfalt zusammengestellt. Für die Richtigkeit und Vollständigkeit kann jedoch keine Gewähr übernommen werden. Der Wert jedes Investments kann sinken oder steigen und Sie erhalten möglicherweise nicht den investierten Geldbetrag zurück. Mit diesem Dokument wird kein Angebot zum Verkauf, Kauf oder zur Zeichnung von Wertpapieren oder sonstigen Titeln unterbreitet. Die erhaltenen Informationen und Einschätzungen stellen keine Anlageberatung oder sonstige Empfehlung dar. Insbesondere ersetzen diese Informationen nicht eine geeignete anleger- und produktbezogene Beratung. Aussagen zu steuerlichen oder rechtlichen Themen ersetzen nicht die fachliche Beratung durch einen steuerlichen oder rechtlichen Berater. Dieses Dokument richtet sich nicht an Personen, deren Nationalität, Wohnsitz oder sonstigen Umstände den Zugang zu den darin enthaltenen Informationen aufgrund der geltenden Gesetzgebung verbieten. Sämtliche Urheberrechte und sonstige Rechte, Titel und Ansprüche (einschließlich Copyrights, Marken, Patente und anderer Rechte an geistigem Eigentum sowie sonstiger Rechte) an, für und aus allen Informationen dieses Dokuments unterliegen uneingeschränkt den jeweils gültigen Bestimmungen und den Besitzrechten der jeweiligen eingetragenen Eigentümer. Sie erlangen keine Rechte an dem Inhalt. Das Copyright für veröffentlichte, von Flossbach von Storch selbst erstellte Inhalte bleibt allein bei Flossbach von Storch. Eine Vervielfältigung oder Verwendung solcher Inhalte, ganz oder in Teilen, ist ohne schriftliche Zustimmung von Flossbach von Storch nicht gestattet.

Die historische Wertentwicklung ist kein verlässlicher Indikator für die künftige Wertentwicklung.

© 2020 Flossbach von Storch. Alle Rechte vorbehalten.